来源:债市研究

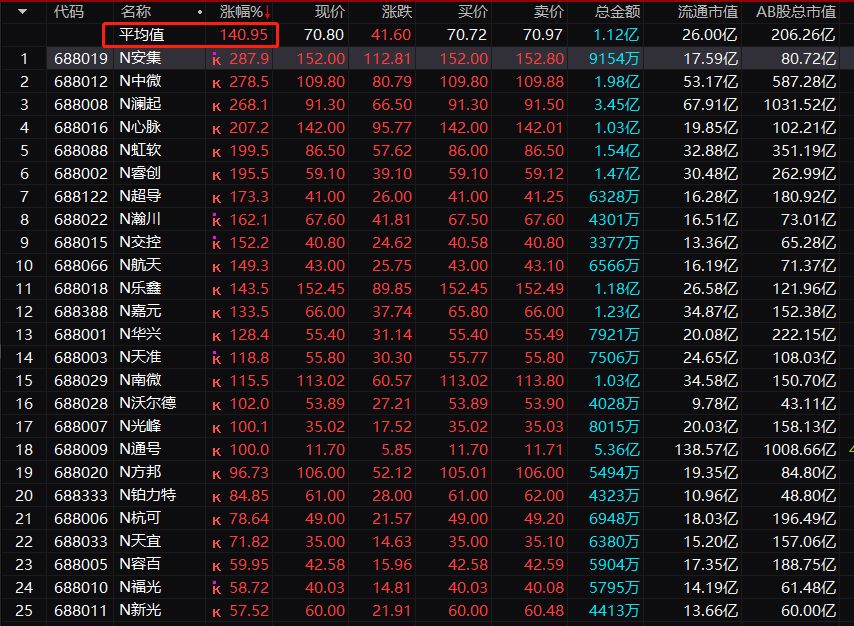

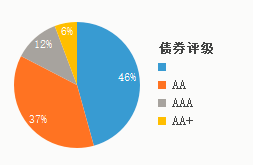

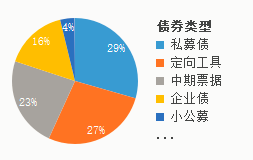

19年以来,主体评级为AA和AA-的共发行873只债券(本文仅统计中长期债券:中票、企业债、小公募、定向工具和私募债),总规模10536亿,其中主体评级AA-的仅有46只。

从债券评级来看,仅有12%达到了AAA评级,6%为AA+评级,这一点也不难理解,因为市场上评级公司大都为AAA,AA+都不好意思拿出来似的。

从债券类型来看,交易所私募债占比29%最高,共发行了257只,中票203只,定向工具239只,企业债141只,小公募仅有32只。

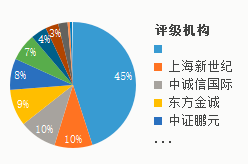

评级江湖里,中诚信国际参与的评级有89家,高居第一,东方金诚和上海新世纪紧随其后均为85家,中证鹏元74家,联合资信66家。

每一只AA的债券发行背后都充满了艰辛,此处发行人和主承销商应该给自己喝彩。希望发行人和主承销商不要互相指责,因为在机构资金普遍不认可中低评级债券的大环境下,并不是能力问题,我相信每一家主承都是想早点把发行人的债卖掉。因为不卖掉就意味着没有收入,而前期所有的付出(出差、撰写募集、搜集底稿、内核会等)都付诸东流。

债研君给出的建议是,为提高中低评级债券发行的成功率,发行人和主承销商在以下4点上多想想办法:

1、寻求外部强担保。

外部担保一般有2种,一种是专业的担保公司,一种是跟发行人关系密切的高评级发债主体。